Schwieriges Umfeld für Anleger inmitten Zinswende und Rezessionssorgen

Nervosität an den Finanzmärkten

11. Mai 2022

Diese Grundregeln sollten Anleger beachten

9. März 2023Von der U.S.A. über Europa bis nach Asien sehen sich die Finanzmärkte mit einem toxischen Gemisch aus hoher Inflation, steigenden Zinsen und einer Abkühlung der Wirtschaft konfrontiert. An den Märkten ist die Furcht vor einer Rezession groß.

Immer wieder hört man jetzt auch vom Szenario einer Stagflation. Die Stagflation beschreibt ein Umfeld von hoher Inflation und gleichzeitiger wirtschaftlicher Stagnation. Es ist nicht gesagt, dass wir in den nächsten Jahren in eine ausgewachsene Stagflation kommen.

Die Konsumentenpreise in den USA lagen im Mai 2022 um 8,6% höher als im Vorjahresmonat. In der Eurozone lag der Verbraucherpreisindex im selben Zeitraum um 8,1% höher.

Die US – Notenbank FED, die den Inflationsdruck zu lange unterschätzt hat, hat Mitte Juni den Leitzins um 75 Basispunkte auf ein Zielband von 1,5 bis 1,75% angehoben. Das war der größte Zinsschritt seit 1994. Die Sorge am Markt besteht, dass die US – Notenbank eine „harte Landung“ provoziert.

Die Europäische Zentralbank (EZB) plant den ersten Zinsschritt im Juli. Auch soll das Anleihekaufprogramm im Juli gestoppt werden. Zum Dilemma der EZB werden wir gesondert einen Beitrag machen.

Die Sorgen um einen markanten Wirtschaftsabschwung hin zu einer Rezession treten an den Finanzmärkten in den Vordergrund.

Nach der am meisten verbreiteten Definition liegt eine Rezession vor, wenn die Wirtschaft in zwei aufeinanderfolgenden Quartalen im Vergleich zu den Vorquartalen nicht wächst oder ein Rückgang zu verzeichnen ist (sinkendes Bruttoinlandsprodukt).

Ob es zu einer Rezession in der US- beziehungsweise der Weltwirtschaft kommt wird man sehen. Ich halte mich mit Prognosen zurück. Interessanter als die Meldungen aus den Research – Abteilungen der Banken sind die Signale welche die Märkte liefern.

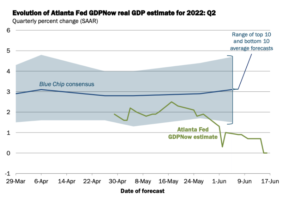

Der von der Distriktnotenbank von Atlanta erhobene GDPNow-Indikator signalisiert für das zweite Quartal ein Nullwachstum in der US – Wirtschaft:

Zinskurve an der Schwelle zur Inversion; Signale einer Wirtschaftsabschwächung:

Auch die Rohstoffmärkte haben korrigiert; hier spielt auch die Situation in China eine Rolle (Zero – Covid – Politik ).

Der Aluminiumpreis hat deutlich verloren:

Der Bloomberg Commodity Spot Index, der alle Rohstoffe von Rohöl über Industriemetallen bis hin zu Agrargütern umfasst, hat seit Anfang Juni ca. 14% nachgegeben:

Die Märkte gehen von einer erhöhten Rezessionsgefahr aus; mal schauen inwieweit die US – Notenbank eine Rezession in Kauf nimmt oder dagegen steuert.

Das Umfeld für den Anleger ist herausfordernder geworden. Das wird sich voraussichtlich nicht so bald ändern. Einige Faustregeln gilt es zu beachten, u. a. :

- Ein Aktiendepot sollte global breit diversifiziert sein; am besten kosteneffiziente Umsetzung über Indexfonds

- Klumpenrisiken gilt es zu vermeiden

- Anlagehorizont, Risikobereitschaft und Risikotoleranz müssen zur Depotausrichtung passen

- Investitionsreserven können in Tranchen investiert werden, da die Märkte in den kommenden 12 Monaten noch recht volatil sein dürften

- Angst und Gier sind schlechte Ratgeber

Jürgen Schäflein ![]()

Honorar – Anlageberater

Certified Financial Planner