Wie Investoren historische Crashs sinnvoll nutzen können

Ruhestandsplanung ist mehr als Altersvorsorge

19. August 2019

Die Welt befindet sich im Krisenmodus

23. März 2020„Das große Geld kann man an der Börse nur auf lange Sicht und mit antizyklischem Verhalten machen. Dazu braucht es Disziplin, Mut und Erfahrung.“ – André Kostolany

in diesen Tagen wird an den weltweiten Aktienmärkten Geschichte geschrieben. Letzten Montag fühlte es sich so an, als ob wir Freitag den Dreizehnten bereits vorverlegt hätten.

Tage später am Donnerstag wurden dann die Aktienindizes an den globalen Aktienmärkten mit historischen Kursverlusten konfrontiert. Das Coronavirus hat die Welt fest im Griff, seine wirtschaftlichen Folgen verunsichern die Börsen enorm.

Inmitten des durch das Coronavirus verursachten Chaos bleiben aber die Grundpfeiler des intelligenten Investierens felsenfest konstant:

Die erste Frage ist, ob Unternehmen langfristig großes Potenzial haben.

Die zweite Frage ist, ob man für dieses Potenzial aktuell zu viel bezahlt.

Bei der Antwort auf die erste Frage dürfte sich in letzter Zeit nicht viel verändert haben. Bei der Antwort auf die zweite Frage hingegen schon. Anders ausgedrückt: Die langfristigen Gewinner werden vor der Krise wahrscheinlich die gleichen wie danach sein. Ihre Preise schwanken trotz kaum veränderter langfristiger Geschäftsaussichten aktuell aber enorm.

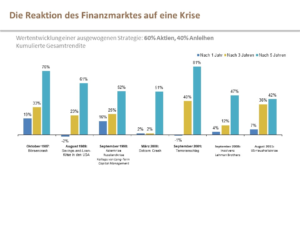

Mit dem heutigen Investor-Letter möchten wir auf ähnliche Ereignisse aus der Vergangenheit schauen. Denn Aktien-Crashs sind Bestandteil des Kapitalmarktes und die Herausforderung für Anleger.

Starten möchten wir aufgrund der aktuellen Geschehnisse mit einem Video von Prof. Heri von der Universität Basel, der zur Corona-Krise Stellung genommen hat.

https://www.youtube.com/watch?v=9qUT_WbEJcY&feature=youtu.be

Historische Crashs und was danach geschah

Der aktuelle Einbruch scheint außergewöhnlich zu sein. Ein Blick in die Historie verrät jedoch, dass er fast eine Normalität ist. Die Geschichte ist voll von großen Kurseinbrüchen.

So fiel der S&P-500-Index von 1929 bis 1932 in Summe um 86,1 %. Der Markt war vorher sehr hoch bewertet und viele Anleger spekulierten auf Kredit, was am Ende zu einem starken Einbruch führte. Zwar dauerte es bis 1954, aber der Markt erreichte später wieder neue Hochs.

1946 bis 1949 erfolgte zwischenzeitlich der nächste Einbruch um 29,6 %. 1961 bis 1962 fiel der Markt innerhalb von sechs Monaten wieder um 28 %. Diesmal beängstigte der Kalte Krieg die Anleger. Dieser Einbruch wurde bereits 1963 wieder ausgeglichen.

1968 bis 1970 fiel der Markt abermals um 36,1 %. Auch dieser Einbruch wurde innerhalb kürzester Zeit wieder aufgeholt. 1973 bis 1974 sorgte eine Ölkrise wieder zu einem Crash von 48 %. Die Inflation kletterte auf über 10 % und Präsident Nixon musste zurücktreten. In diesem Fall dauerte es bis 1980, um wieder neue Hochs zu erreichen.

1980 bis 1982 verlor der Markt 27,8 %. Die amerikanische Zentralbank erhöhte die Zinsen auf fast 20 %, um die hohe Inflation einzudämmen, was die Wirtschaft allerdings in eine Rezession stürzte. 1983 erreichte der S&P-500-Index bereits wieder neue Höchststände.

1987 erfolgte ein schneller, aber heftiger Einbruch (ähnlich wie derzeit) um insgesamt 33,5 %. Es war der erste sogenannte Flash-Crash. 1989 wurde dieser Rückgang ausgeglichen.

Im Jahr 2000 waren die Märkte wieder sehr hoch bewertet. Hier sprach man von der sogenannten Dot.com-Bubble, weil viele kleine Internetfirmen astronomisch hoch bewertet waren, obwohl sie gar keine Gewinne erzielten. In Summe verlor der Markt 49,1 % an Wert. 2007 markierte der S&P-500-Index dennoch wieder neue Hochs.

Und schließlich fiel der Markt von 2007 bis 2009 um 56,4 %. Amerikanische Banken hatten zuvor massenhaft Kredite ohne Sicherheiten vergeben, in der Hoffnung, die Häuserpreise würden dauerhaft steigen. Als sie das Unheil kommen sahen, verkauften sie die Kredite gebündelt und mit amerikanischen Rating-Bestnoten ausgezeichnet in die ganze Welt. Aber auch diesen Rückgang steckte der Markt weg und erreichte 2013 wieder neue Hochs.

Wie wir Crashs sinnvoll nutzen

Die Kernbotschaft lautet: Alle Krisen wurden früher oder später wieder ausgebügelt. Dies wird sehr wahrscheinlich auch diesmal so sein. So schlimm das Virus ist, die Menschheit wird es überleben. Für Anleger, die schon länger dabei und deshalb immer noch im Plus sind, ist der Crash sicherlich weniger aufreibend.

Aber es gibt noch eine Erkenntnis: Wer noch schneller wieder in die Gewinnzone kommen wollte, musste zum Beispiel bei Kursrückgängen um 25, 50 und 75 % jeweils einmal an diesen Punkten nachkaufen. ETF-Anleger, die also die aktuelle Krise sinnvoll nutzen möchten, sollten wie Warren Buffett bei fallenden Kursen gestaffelt nachkaufen.

Was macht eigentlich Warren Buffett in Krisen?

Am 22. Februar veröffentlichte der legendäre Investor Warren Buffett seinen jährlichen Brief an die Aktionäre von Berkshire Hathaway, seines Unternehmens obwohl wir ihm nicht alles nachmachen müssen bzw. sollten, glauben wir, dass die meisten von uns von Buffetts Tipps profitieren können.

Deshalb möchten wir heute einige der Höhepunkte dieses jüngsten Briefes erörtern, zumal sie sich auf die jüngste Volatilität auf den Märkten weltweit beziehen könnten.

Wichtig zu wissen:

Buffett ist der festen Überzeugung, dass Aktien langfristig besser abschneiden als alle anderen Anlageklassen, insbesondere wenn die Zinssätze und Unternehmenssteuersätze niedrig bleiben. Er ist jedoch keiner, der Aktien eines Unternehmens um jeden Preis kauft. Nicht umsonst gilt das Orakel von Omaha als der König der Value-Investitionen.

Buffett legt nahe, dass wir nur in Unternehmen investieren sollten, die wir verstehen und von denen wir glauben, dass sie langfristig einen Wert bieten.

Obwohl Buffett bei Aktien langfristig optimistisch ist, sagte er, „dass diese rosige Vorhersage mit einer Warnung einhergeht: Den Aktienkursen kann morgen alles Mögliche passieren“.

Innerhalb weniger Tage nach dieser Warnung sind die Märkte weltweit extrem volatil geworden und viele Lieblinge des Aktienmarktes haben begonnen zu fallen.

Aber er glaubt, dass es keinen Grund zur Sorge für den Einzelnen gibt, der kein geliehenes Geld benutzt und seine Emotionen kontrollieren kann. Hier gilt Buffetts Devise:

„Wenn du nicht daran denkst, die gerade gekaufte Aktie für mindestens zehn Jahre zu besitzen, dann denke nicht einmal daran, sie für zehn Minuten zu besitzen.“

Da er einen langfristigen Ansatz verfolgt, machen ihn fallende Kurse nicht nervös, weil er gesehen hat, wie sich die Aktienmärkte immer wieder erholen. Stattdessen bleibt er ruhig sitzen und wartet geduldig ab.

Das Coronavirus beschäftigt die ganze Welt, und auch die Börsen. Lieferketten werden unterbrochen, Reisen abgesagt und Konsum verschoben. Das wird nicht einfach für die Wirtschaft. Dabei hatte Deutschlands Wirtschaft schon vor dem Coronavirus Schwächen signalisiert.

Dabei ist es am wichtigsten, dass wir selber nicht zum Risiko unserer Geldanlage werden und zu den typischen Anlegern gehören, die am Ende alles falsch machen.